2021年中国照明工程行业竞争格局及市场份额分析

行业上市企业:时空科技(605178)、名家汇(300506)、洲明科技(300232)、利亚德(300296)

本文核心数据:照明工程业务营收排名、照明工程业务毛利率、照明工程企业布局及竞争力评价、国内照明工程行业五力分析结论

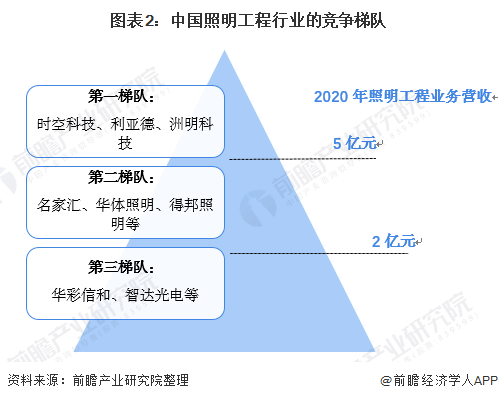

1、中国照明工程行业竞争格局:三大竞争梯队

照明工程是指通过设计、施工相结合,采用天然光或人造照明系统以满足特定光环境中的照明要求。随着智能城市的发展,照明工程的需求将会得到进一步提升。

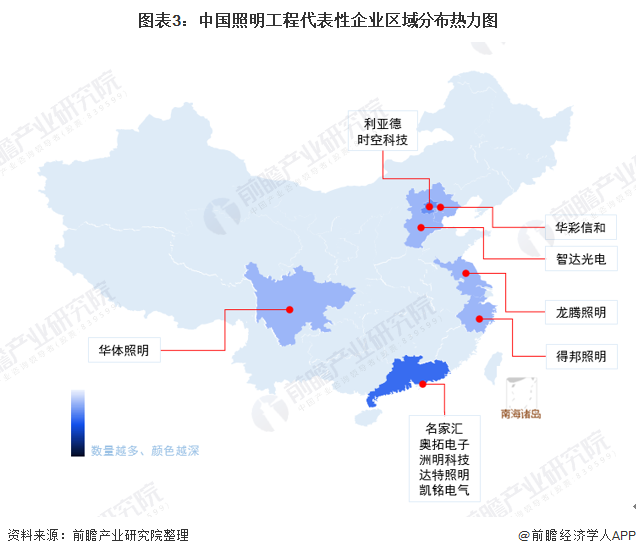

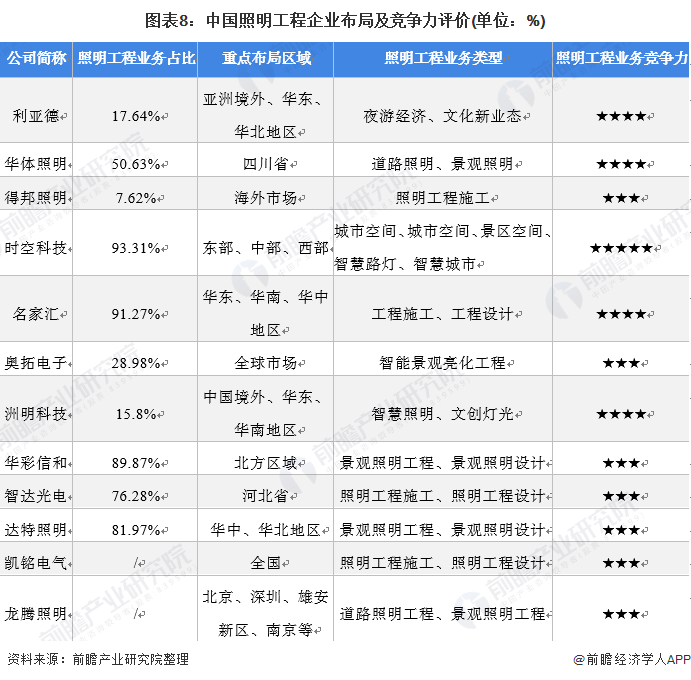

目前,在我国包含照明工程相关业务的上市公司包括:利亚德(300296)、华体照明(603679)、得邦照明(603303)、时空科技(605178)、名家汇(300506)、奥拓电子(002587)、洲明科技(300232)、华彩信和(835035)、智达光电(832360)、达特照明(832709)以及非上市企业:凯铭电气、龙腾照明。

我国国内照明工程行业竞争可分为三大梯队,第一梯队为照明工程业务营收在5亿元以上的企业,代表性企业有时空科技、利亚德、洲明科技;第二梯队为照明工程业务营收在2-5亿,代表性企业有名家汇、华体照明、得邦照明;第三梯队为照明工程业务营收在2亿以下,代表性企业有华彩信和、智达光电。

2、中国照明工程行业市场排名:头部企业市场份额不足1%

行业集中度较低,头部企业的市场份额占比均不及1%,将照明工程相关的上市企业的与照明工程相关的业务营收进行排名,其中利亚德以11.7亿位居榜首,其次是时空科技,其照明工程相关业务营收达到8.37亿,洲明科技位居第三。

从毛利率的角度分析,时空科技以39.67%位居榜首,其细分的城市空间业务毛利率达到42.94%。洲明科技以37.55%位于榜单第二,第三则是华彩信和。

3、中国照明工程行业区域集中度

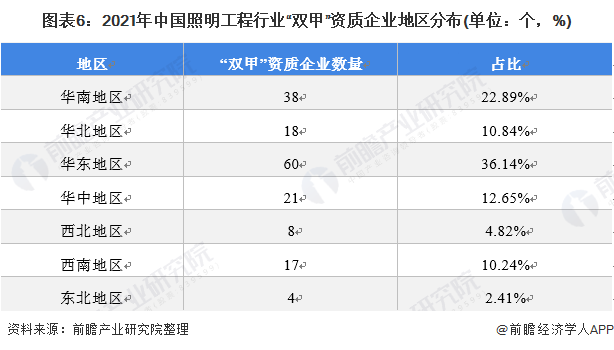

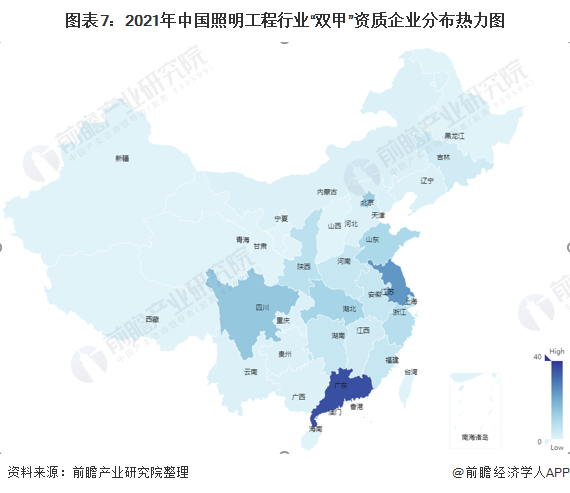

双甲资质是照明工程企业设计水平与技术施工实力的保证,持有双甲资质对企业业务承揽、项目中标,项目规模均有较大加成作用。

根据全国建筑市场监管公共服务平台的数据,截至2021年6月10日,全国同时拥有城市及道路照明工程专业承包壹级资质和照明工程设计专项甲级资质的企业数量(即“双甲”资质企业)共有166家。

从地图分布情况,华东和华南地区是我国照明工程行业“双甲”资质企业分布最为集中地区域,其中广东省有37家,占到22.29%,其次是江苏省占13.25%。四川省排在第三位,具有15家企业拥有“双甲”资质。从七大地区分布来看,其中华南38家,华东60家,华北18家,华中21家,西北8家,西南17家,东北4家。

4、中国照明工程行业企业布局及竞争力评价(必要点)

根据照明工程业务的占比以及各种因素的可持续性分析,前瞻认为在我国照明工程行业中竞争力最强的是时空科技,其照明工程业务占比较大,同时在全国范围内均有布局。同时结合十四五相关发展规划,未来智慧城市、文旅行业等对于时空科技的细分业务——智慧城市、智慧路灯、景区夜游等均有较强的发展空间。

5、中国照明工程行业竞争状态总结

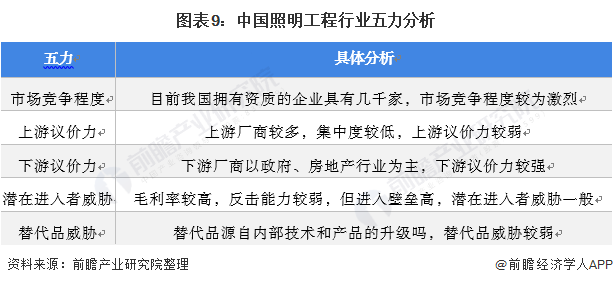

每年我国建筑部都会审批授予大量企业相关资质,我国目前拥有相关照明工程资质的企业多达数千家,同时中小型的从业企业也是具有较大规模,因此整体市场竞争程度较为激烈。

照明工程的上游市场集中度较低,照明产品厂商之间存在较为激烈的竞争,照明工程的上游厂商的议价能力较弱。国内照明工程的下游客户主要以政府、房地厂商以及其他建设主体为主,照明工程的下游厂商的议价能力较强。

近年来,照明工程行业发展速度快且毛利水平普遍较高,目前国内的照明工程企业无法集中资源或精力来反击照明工程行业的新进入者,但是行业进入壁垒较高,照明工程的潜在进入者威胁一般。行业主要替代品来自于行业内部技术研发和新产品开发导致的竞争替代,替代平威胁较小。

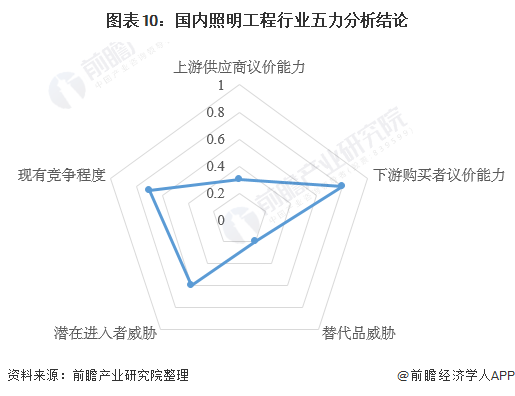

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,国内照明工程行业的竞争情况如下图所示:

来源:前瞻网